日本子会社が中小法人である場合に適用できる軽減税率

By Ryohei Yanagihara

日本子会社の法人税計算において、その日本子会社が中小法人である場合には、下記の通り軽減された法人税率を適用することができます。

普通税率:23.2%。中小法人以外の法人(大法人)に適用される法人税率

軽減税率:15%。中小法人の年間所得800万円以下の部分に適用される軽減法人税率。なお、中小法人の年間所得800万円超の部分については、普通税率が適用される。

(注)上記税率は国税の法人税率であり、実際には上記の他に、都道府県・市町村により法人の所得に対して課される税金がある点ご留意ください。

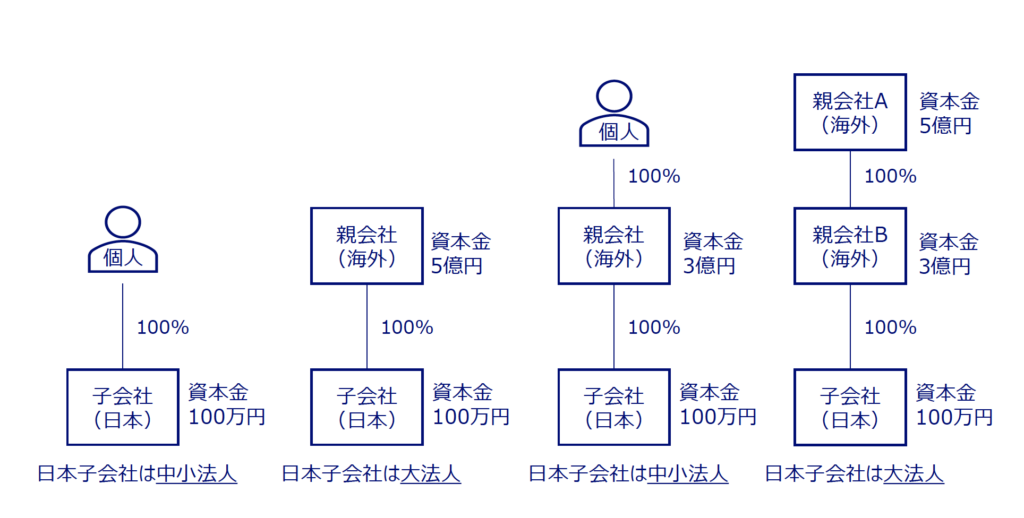

中小法人とは、下記の(1)と(2)の両方の要件を充足する法人をいいます。

- 日本子会社の資本金が1億円以下であること

日本子会社を設立するにあたって、資本金を1億円超に設定するケースは少なく、概ねの日本子会社が(1)を充足することになるかと存じます。 - 資本金が 5 億円以上である親会社との間に直接または間接の完全支配関係がない日本子会社

(2)については、下記三点ほど留意点があります。- 上記の資本金とは日本の会社法に基づく概念であり、外国親会社の財務諸表の株主資本の内どの項目が資本金に該当するかについては、日本法人税法は明確に規定しておりません。よって、厳密には、「日本の会社法における資本金の意義」と「外国親会社の株主資本に計上されている各項目についての、外国親会社居住地国における法的な意味合い」を比較し、外国親会社の株主資本の中から、日本の会社法における資本金に該当する項目をピックアップする必要があります。但し、一般論としては、外国親会社のShare capitalやCapital stockを資本金として取り扱い、Capital reserveやCapital surplusは資本金として取り扱わないことが多いと思います。

- (2)の判定上の外国親会社の資本金の計算に当たっては、外国親会社の資本金としてピックアップした外貨建の金額を、日本子会社の事業年度末の為替レートで換算して算出することになります。よって、日本子会社のある事業年度末の外国親会社の円換算後の資本金が5億円以下であっても、翌事業年度末にかけて円安が進行した場合には円換算後の資本金が5億円超となる場合がある点に留意が必要です。

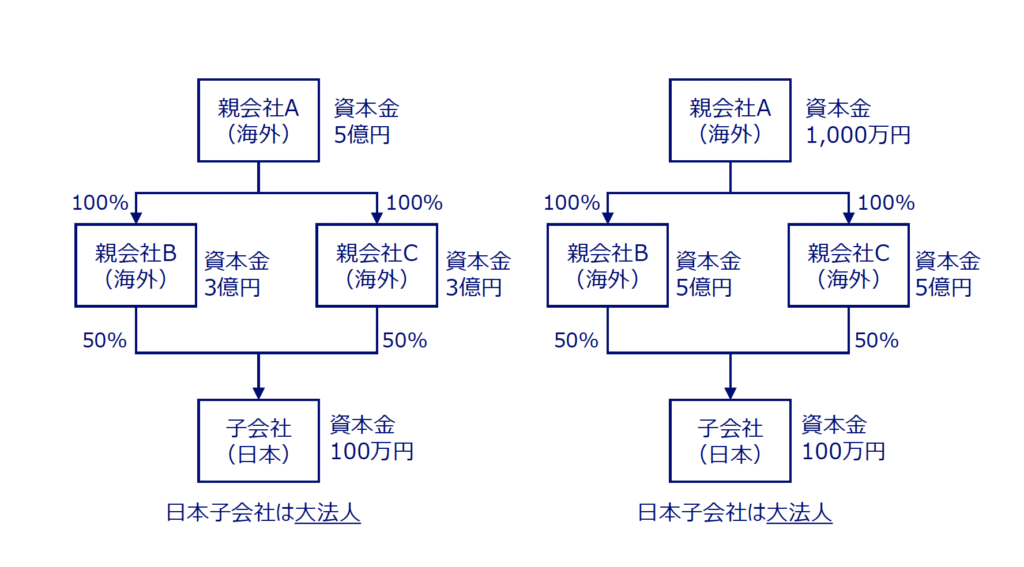

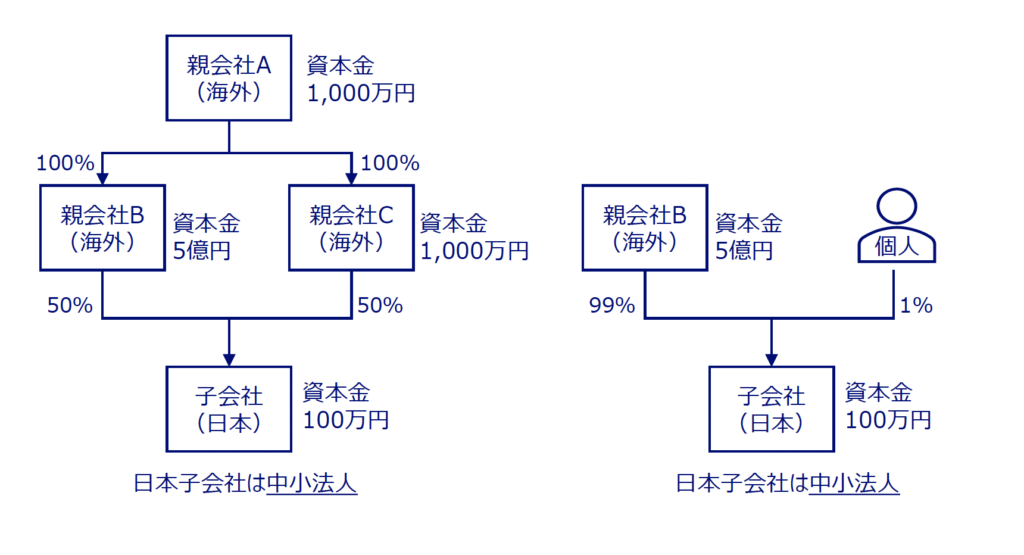

- 日本子会社の株主が複数の法人になる場合には中小法人(または大法人)の判定が複雑になります。ここでは、税務専門家以外の方々の読者を想定し、詳細な条文は割愛した上で、各ケースの結論を提示しますので、貴社のパターンに当てはめていただければと存じます。

[免責文]

当ウェブサイトに記載された情報は、一般的な情報提供を目的としており、正確性や完全性を保証するものではありません。また、専門家以外の閲覧者を想定して、例外規定への言及を割愛するなど、説明を簡略化している場合があります。更に、税務情報は記載日から変動する可能性があり、また、個々のケースによりその適用関係は異なります。つきましては、当ウェブサイトに記載の情報の利用によるいかなる損害についても、当事務所は責任を負いかねる点、予めご了承ください。